-

Francia

France: Review and renegotiation of price in case of costs increase

5 Maggio 2022

- Contratti

- Distribuzione

La legge antispreco detta « Anti-gaspillage pour une économie circulaire » AGEC n°2020-105 è stata promulgata il 10.02.2020 ed è entrata in vigore il 1.08.2021, nata con l’obiettivo di cambiare profondamente il sistema attuale da un’economia lineare (produrre, consumare, smaltire) ad una economia circolare.

Cosa prevede la normativa:

- introduzione del principio «chi inquina paga»;

- un migliore sistema di informazione del consumatore.

La legge è composta da 130 articoli delimitata in 5 aree principali di intervento:

- abbandonare la plastica mono-uso;

- informare meglio i consumatori;

- lotta allo spreco e al riutilizzo solidale;

- agire contro l’obsolescenza programmata;

- miglioramento della produzione

Lotta al greenwashing

Inoltre, la legge protegge il consumatore dell’effeto greenwashing vietando l’uso delle parole “biodegradabile”, “ecologico” o qualsiasi altra indicazione simile per qualsiasi prodotto o imballaggio.

Cosa cambia

Dal 1° gennaio 2022, tutti “metteurs sur le marché” cioè quelli che fabbricano o fanno fabbricare, quelli che importano o introducono sul territorio nazionale e che non hanno un proprio sistema di riciclaggio approvato dal governo devono secondo il tipo di prodotto venduto :

- aderire ad un eco-organismo (ce ne sono per ciascun tipologia di prodotto),

- dichiarare il volume di vendita e pagare il contributo corrispondente

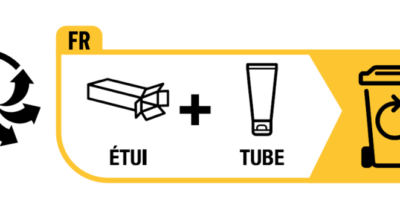

- adattare l’etichetta del prodotto con le menzione obbligatorie in Francia ed il logo Triman.

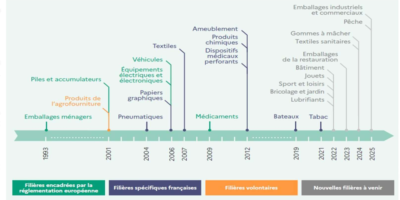

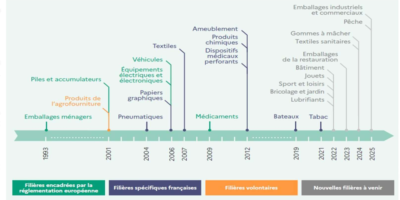

Le filiere esistenti

Il logo Triman

Esistono diversi tipi di logo Triman a seconda del tipo di prodotti. Ecco alcuni esempi e scadenze

- TESSILI, BIANCHERIA E CALZATURE

Al 01.02.2023 (oppure 01.08.2023 per I prodotti fabbricati prima del 01.02.2023), il logo deve essere apposto su tutti i prodotti tessili, la biancheria per la casa e le calzature. Inoltre va apposto il logo della raccolta differenziata e vanno indicate le informazioni obbligatorie su come smaltire i rifiuti.

Le altre informazioni obbligatorie devono essere riportate in lingua francese su vari supporti come l’etichetta di composizione, temporanea, direttamente sul prodotto mediante stampa o ricamo, adesivo.

Infine, si deve aderire all’eco-organismo Re-fashion.

- MOBILI

Tutti i mobili prodotti dopo il 9.12.2022 per essere venduti in Francia devono avere il logo Triman con il corretto avviso di smistamento sul prodotto o sull’imballaggio. Gli articoli già prodotti senza il marchio possono essere venduti fino al 9.06.2023.

A partire dal momento che i distributori/ fornitori vendono direttamente sul territorio francese, devono essere iscritti all’organismo Eco-mobilier ed indicare la tassa corrispondente per ciascun mobile durante tutto il percorso di acquisto del consumatore.

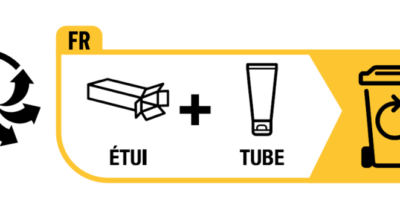

- PACKAGING

Il logo è obbligatorio dal 30.11.2022 con periodo di transizione per i prodotti già immessi sul mercato francese prima di tale data, fino al 30.05.2023.

Se l’etichetta italiana corrisponde agli standard francesi, oltre ad apporre il logo Triman qui sotto, si dovrà tradurre il testo in francese.

Sanzioni

Ai sensi dell’art. L541-9-4 della legge AGEC , qualsiasi violazione degli obblighi di marcatura e di informazione comporta sanzioni pecuniarie. Tali sanzioni possono arrivare a 3.000 euro per le persone fisiche e a 15.000 euro per le persone giuridiche.

Conclusioni

Ho indicato in questo articolo sono solo esempi: gli obblighi per certi prodotti (come gli articoli sportivi) sono ancora in fase di elaborazione, ma generalmente l’iscrizione all’eco-organismo corrispondente è già obbligatoria.

E’ importante dunque, per chi esporta i propri prodotti in Francia, tenere monitorata la situazione per essere certi di adempiere alle normative, che son sempre più puntuali e stringenti.

Dopo oltre 30 anni di negoziati, gli occhi del mondo sono ora puntati sul primo accordo commerciale panafricano, entrato in vigore nel 2019: l’Area Continentale Africana di Libero Scambio (African Continental Free Trade Area – AfCFTA).

Con 55 Paesi e circa 1,3 miliardi di persone, l’Africa è il secondo continente più grande del mondo dopo l’Asia. Il potenziale del continente è enorme: più del 50 % della popolazione africana ha meno di 20 anni e la crescita demografica è la più rapida al mondo. Entro il 2050, si stima che un neonato su quattro sarà africano. Inoltre, il continente è ricco di terreni fertili e di materie prime.

Per gli investitori occidentali, negli ultimi anni l’Africa è diventata molto più importante. È emersa così una notevole quantità di scambi internazionali, anche grazie all’iniziativa “Compact with Africa”, nota anche come “Piano Marshall con l’Africa”, adottata nel 2017 dai Paesi del G20. L’obiettivo è sviluppare la cooperazione economica dell’Africa con i Paesi del G20 attraverso l’aumento degli investimenti privati.

Il commercio intra-africano, invece, è stato finora stagnante: tariffe elevate, barriere non tariffarie (non-tariff barriers – NTBs), infrastrutture deboli, corruzione, burocrazia pesante e mancanza di trasparenza e coerenza nei regolamenti hanno impedito alle esportazioni interregionali di crescere e recentemente hanno rappresentato solo il 17 % del commercio intra-africano e solo lo 0,36 % del commercio mondiale. Per questo motivo, l’Unione Africana (UA) ha da tempo messo in agenda la creazione di un’area commerciale comune.

Cosa c’è dietro l’AfCFTA?

La creazione di un’area commerciale panafricana è stata preceduta da decenni di negoziati che hanno infine portato all’entrata in vigore dell’AfCFTA il 30 maggio 2019.

L’AfCFTA è un’area di libero scambio istituita dai suoi membri che copre l’intero continente africano (con l’eccezione dell’Eritrea), rendendola la più grande area di libero scambio al mondo dopo l’Organizzazione Mondiale del Commercio (OMC) in termini di numero di Stati membri.

L’organizzazione del mercato comune è stata oggetto di diversi negoziati individuali, condotti durante le fasi I e II.

La fase I comprende i negoziati su tre protocolli ed è quasi conclusa.

Il Protocollo sugli scambi di merci

Il Protocollo prevede l’eliminazione del 90% di tutte le tariffe intra-africane in tutte le categorie di prodotti entro cinque anni dalla sua entrata in vigore. Di questi, fino al 7 % dei prodotti può essere considerato sensibile e ricevere un periodo di dieci anni per l’eliminazione delle tariffe. Per i Paesi meno sviluppati (Least Developed Countries – LDCs), il periodo di preparazione è esteso da cinque a dieci anni e per i prodotti sensibili da dieci a tredici anni, a condizione che ne dimostrino la necessità. Il restante 3 % dei dazi è completamente escluso dallo smantellamento tariffario.

Il presupposto per lo smantellamento delle tariffe è una chiara delimitazione delle regole di origine. Altrimenti, le importazioni da Paesi terzi potrebbero beneficiare dei vantaggi tariffari negoziati. È già stato raggiunto un accordo sulla maggior parte delle norme di origine.

Il Protocollo sul commercio dei servizi

Finora l’Assemblea generale dell’UA ha concordato cinque aree prioritarie (trasporti, comunicazioni, turismo, servizi finanziari e servizi alle imprese) e le linee guida per gli impegni corrispondenti. 47 Stati membri dell’UA hanno già presentato le loro offerte di impegni specifici e l’esame di 28 di essi è stato completato. Inoltre, sono ancora in corso negoziati, ad esempio sul riconoscimento delle qualifiche professionali.

Il Protocollo sulla risoluzione delle controversie

Con il Protocollo sulle regole e le procedure per la risoluzione delle controversie, l’AfCFTA crea un sistema di risoluzione delle controversie sulla falsariga dell’Intesa sulla risoluzione delle controversie dell’OMC. L’organo di risoluzione delle controversie (Dispute Settlement Body – DSB) amministra il Protocollo di risoluzione delle controversie dell’AfCFTA e istituisce un gruppo arbitrale (Adjudicating Panel – Panel) e un organo di appello (Appellate Body – AB). Il DSB è composto da un rappresentante per ogni Stato membro e interviene in caso di disaccordo tra gli Stati contraenti sull’interpretazione e/o l’applicazione dell’accordo in relazione ai loro diritti e obblighi.

Per la restante fase II, sono previsti negoziati sulla politica degli investimenti e della concorrenza, sulle questioni relative alla proprietà intellettuale, sul commercio elettronico e sulle donne e i giovani nel commercio, i cui risultati saranno incorporati in ulteriori protocolli.

L’attuazione dell’AfCFTA

In linea di principio, il commercio nell’ambito di un accordo commerciale può iniziare solo dopo la definizione definitiva del quadro giuridico. Tuttavia, nel dicembre 2020 i capi di Stato e di governo dell’UA hanno deciso che il commercio potrà iniziare con i prodotti per i quali sono stati conclusi i negoziati. In questo regime transitorio, dopo un ritardo dovuto alla pandemia, la prima transazione commerciale AfCFTA ha avuto luogo il 4 gennaio 2021 dal Ghana al Sudafrica.

Componenti dell’AfCFTA

Tutti i 55 membri dell’UA hanno partecipato ai negoziati dell’AfCFTA. Di questi, 47 appartengono ad almeno una delle Comunità Economiche Regionali (Regional Economic Communities – RECs) riconosciute che, secondo il preambolo dell’AfCFTA, continueranno a servire come elementi costitutivi dell’accordo commerciale. Di conseguenza, sono state le RECs a rappresentare i rispettivi membri nei negoziati dell’AfCFTA. L’AfCFTA prevede che le RECs mantengano i loro strumenti giuridici, le loro istituzioni e i loro meccanismi di risoluzione delle controversie.

All’interno dell’UA esistono otto comunità economiche regionali riconosciute, che si sovrappongono in alcuni Paesi e sono costituite da aree di libero scambio (Free Trade Areas – FTAs) o unioni doganali.

Nell’ambito dell’AfCFTA, le RECs hanno diverse missioni. Questi includono:

- coordinamento delle posizioni negoziali e sostegno agli Stati membri nell’attuazione dell’accordo;

- mediazione orientata alla soluzione in caso di disaccordo tra gli Stati membri;

- aiutare gli Stati membri ad armonizzare i dazi doganali e le altre norme di protezione delle frontiere;

- promuovere l’uso della procedura di notifica dell’AfCFTA per ridurre le NTBs.

Prospettive dell’AfCFTA

L’AfCFTA ha il potenziale per facilitare l’integrazione dell’Africa nell’economia globale e crea una reale opportunità di riorientare i modelli di integrazione e cooperazione internazionale.

Un accordo commerciale da solo non garantisce il successo economico. Affinché l’accordo raggiunga l’obiettivo prefissato, gli Stati membri devono avere la volontà politica di attuare le nuove norme in modo coerente e di costruire la capacità necessaria per farlo. In particolare, dovrebbero essere fondamentali l’eliminazione a breve termine delle barriere al commercio e lo sviluppo di un’infrastruttura fisica e digitale sostenibile.

Se siete interessati all’AfCFTA, potete leggere qui una versione estesa di questo articolo.

Lo sportello africano di Legalmondo

Con i nostri esperti in Algeria, Camerun, Côte d’Ivoire, Egitto, Ghana, Libia, Marocco, Senegal, Sudan, Tunisia e Malawi, supportiamo le aziende nei loro investimenti e progetti commerciali in Africa.

Possiamo anche supportare le aziende straniere nei Paesi africani in cui non siamo direttamente rappresentati da un ufficio, attraverso la nostra rete di partner locali.

Come funziona

- Organizziamo un incontro (di persona o online) con uno dei nostri esperti per capire le esigenze del cliente.

- Una volta iniziata la collaborazione, accompagniamo il cliente con un avvocato in tutte le sue questioni legali (casi singoli o assistenza legale continua).

Contattateci per saperne di più.

Summary

Political, environmental or health crises (like the Covid-19 outbreak and the attack of Ukraine by the Russian army) can cause an increase in the price of raw materials and components and generalized inflation. Both suppliers and distributors find themselves faced with problems related to the often sudden and very substantial increase in the price of their own supplies. French law lays down specific rules in that regard.

Two main situations can be distinguished: where the parties have just established a simple flow of orders and where the parties have concluded a framework agreement fixing firm prices for a fixed term.

Price increase in a business relationship

The situation is as follows: the parties have not concluded a framework agreement, each sales contract concluded (each order) is governed by the General T&Cs of the supplier; the latter has not undertaken to maintain the prices for a minimum period and applies the prices of the current tariff.

In principle, the supplier can modify its prices at any time by sending a new tariff. However, it must give written and reasonable notice in accordance with the provisions of Article L. 442-1.II of the Commercial Code, before the price increase comes into effect. Failure to respect sufficient notice, it could be accused of a sudden “partial” termination of commercial relations (and subject to damages).

A sudden termination following a price increase would be characterized when the following conditions are met:

- the commercial relationship must be established: broader concept than the simple contract, taking into account the duration but also the importance and the regularity of the exchanges between the parties;

- the price increase must be assimilated to a rupture: it is mainly the size of the price increase (+1%, 10% or 25%?) that will lead a judge to determine whether the increase constitutes a “partial” termination (in the event of a substantial modification of the relationship which is nevertheless maintained) or a total termination (if the increase is such that it involves a termination of the relationship) or if it does not constitute a termination (if the increase is minimal);

- the notice granted is insufficient by comparing the duration of the notice actually granted with that of the notice in accordance with Article L. 442-1.II, taking into account in particular the duration of the commercial relationship and the possible dependence of the victim of the termination with respect to the other party.

Article L. 442-1.II must be respected as soon as French law applies to the relation. In international business relations, to know how to deal with Article L.442-1.II and conflicts of laws and jurisdiction of competent courts, please see our previous article published on Legalmondo blog.

Price increase in a framework contract

If the parties have concluded a framework contract (such as supply, manufacturing, …) for several years and the supplier has committed to fixed prices, how, in this case, can it change these prices?

In addition to any indexation clause or renegotiation (hardship) clause which would be stipulated in the contract (and besides specific legal provisions applicable to special agreements as to their nature or economic sector), the supplier may seek to avail himself of the legal mechanism of “unforeseeability” provided for by article 1195 of the civil code.

Three prerequisites must be cumulatively met:

- an unforeseeable change in circumstances at the time of the conclusion of the contract (i.e.: the parties could not reasonably anticipate this upheaval);

- a performance of the contract that has become excessively onerous (i.e.: beyond the simple difficulty, the upheaval must cause a disproportionate imbalance);

- the absence of acceptance of these risks by the debtor of the obligation when concluding the contract.

The implementation of this mechanism must stick to the following steps:

- first, the party in difficulty must request the renegotiation of the contract from its co-contracting party;

- then, in the event of failure of the negotiation or refusal to negotiate by the other party, the parties can (i) agree together on the termination of the contract, on the date and under the conditions that they determine, or (ii) ask together the competent judge to adapt it;

- finally, in the absence of agreement between the parties on one of the two aforementioned options, within a reasonable time, the judge, seized by one of the parties, may revise the contract or terminate it, on the date and under the conditions that he will set.

The party wishing to implement this legal mechanism must also anticipate the following points:

- article 1195 of the Civil Code only applies to contracts concluded on or after October 1, 2016 (or renewed after this date). Judges do not have the power to adapt or rebalance contracts concluded before this date;

- this provision is not of public order. Therefore, the parties can exclude it or modify its conditions of application and/or implementation (the most common being the framework of the powers of the judge);

- during the renegotiation, the supplier must continue to sell at the initial price because, unlike force majeure, unforeseen circumstances do not lead to the suspension of compliance with the obligations.

Key takeaways:

- analyse carefully the framework of the commercial relationship before deciding to notify a price increase, in order to identify whether the prices are firm for a minimum period and the contractual levers for renegotiation;

- correctly anticipate the length of notice that must be given to the partner before the entry into force of the new pricing conditions, depending on the length of the relationship and the degree of dependence;

- document the causes of the price increase;

- check if and how the legal mechanism of unforeseeability has been amended or excluded by the framework contract or the General T&Cs;

- consider alternatives strategies, possibly based on stopping production/delivery justified by a force majeure event or on the significant imbalance of the contractual provisions.

Riassunto

Come è regolato il contratto di distribuzione commerciale in Cina?

Vediamo quali sono le clausole importanti, come negoziare gli accordi di distribuzione e concessione di vendita e quali sono gli aspetti della relazione commerciale ai quali prestare più attenzione: esclusiva, durata e periodo di preavviso, patto di non concorrenza, gestione del marchio e della proprietà intellettuale, vendite via e-commerce e modalità di risoluzione delle controversie.

Di cosa parlo in questo articolo:

- La normativa applicabile ai contratti di distribuzione in Cina

- La forma del contratto di distribuzione e la sua conclusione

- Il contratto di vendita internazionale in Cina

- Le trattative contrattuali con clienti e distributori in Cina

- L’esclusiva territoriale in un accordo di distribuzione sul mercato cinese

- Il patto di non concorrenza

- La distribuzione Omnichannel

- Come proteggere la proprietà intellettuale in Cina

- Licenza di marchio, flagship stores e Franchising sul mercato cinese

- Durata e cessazione dell’accordo di distribuzione

- Come gestire lo stock di prodotti dopo il termine del contratto

- La legge applicabile al contratto di distribuzione in Cina

- Le clausole per la risoluzione delle controversie (giudice cinese o italiano e arbitrato)

Come sono regolati gli accordi di distribuzione commerciale in Cina?

Non esiste una normativa specifica applicabile ai contratti di distribuzione in Cina.

Per contratto di distribuzione internazionale si intende il contratto con il quale un soggetto (il produttore, nel nostro caso con sede in Italia) affida ad un altro soggetto (distributore, con sede in Cina) il diritto di acquistare determinati prodotti, per poi rivenderli sul mercato cinese.

Quando si parla di contratto di concessione di vendita si fa riferimento ad un contratto di distribuzione nel quale il produttore- concedente affida al distributore-concessionario non solo il diritto di acquistare e vendere i prodotti, ma anche l’obbligo di promuovere le vendite secondo modalità concordate tra le parti, spesso con la contropartita di un’esclusiva territoriale.

Esistono poi forme miste di accordi di distribuzione, nei quali il distributore cinese può anche agire in forma di agente commerciale: in questo post non ne parlo, ma chi fosse interessato ad approfondire il tema degli accordi di agenzia in Cina può leggere questo report su Legalmondo.

Gli accordi di distribuzione in Cina sono regolati dalla legge sui contratti (1999) che è un ibrido con elementi dei sistemi socialista, romano, tedesco e di convenzioni internazionali.

Principi importanti, da tenere a mente quando si redigono accordi di distribuzione con un partner cinese, sono l’uguaglianza (“pingdeng” – art. 3) la libera volontà (“ziyuan” – art. 4) l’equità (“gongping” – art. 5) e la buona fede (“chengshixinyong” – art. 6).

Per questo motivo, anche se un contratto di distribuzione è validamente concluso verbalmente o con comportamenti concludenti, è importante redigere un contratto scritto che sia chiaro, equilibrato e completo, poiché questo documento sarà la principale fonte di disciplina degli obblighi delle parti.

Chi preferisce che il rapporto commerciale sia regolato da accordi verbali solitamente giustifica questa scelta con la convinzione che ciò sia preferibile perché lascia le parti più libere: ciò è sbagliato e sconsigliato, perché un accordo verbale non consente di avere certezza su elementi fondamentali del rapporto di distribuzione, tra i quali, solo per citare i principali: il territorio assegnato al distributore, l’esclusiva, la durata, il periodo di preavviso per il recesso, il contenuto dell’attività di promozione dei prodotti, il diritto di utilizzo dei marchi e di altri elementi di proprietà intellettuale del produttore, la legge applicabile e le modalità di risoluzione delle controversie.

La forma del contratto di distribuzione in Cina

I contratti di distribuzione e di vendita sono validi anche solo in lingua inglese, ma è consigliabile negoziare e firmare un accordo bilingue (inglese-cinese): prevedere anche una versione cinese, infatti, evita incomprensioni sul contenuto dell’accordo ed è importante in tutti i casi in cui il contratto debba essere utilizzato avanti a qualche ente amministrativo o in caso di contenziosi giudiziari in Cina, poiché il cinese è l’unica lingua ufficiale ammessa nei tribunali e davanti agli enti pubblici.

È bene sapere poi che è prassi in Cina non solo firmare il contratto ma anche apporre il timbro della società: il timbro in Cina è un unico esemplare di legno, realizzato quando la società è costituita, che è tenuto dalla persona che ha il potere di rappresentare la società ed è dunque un’indicazione importante che il firmatario è un rappresentante autorizzato della società.

Il contratto di vendita internazionale in Cina

Per quanto riguarda i singoli contratti di vendita all’interno dell’accordo di distribuzione, va ricordato che, come l’Italia, la Cina è membro della Convenzione di Vienna sulla vendita internazionale di beni del 1980 (CISG).

Al fine di applicare questa normativa sulla vendita internazionale ai contratti con il distributore con sede in Cina è sufficiente non escludere l’applicazione della CISG, che si applica automaticamente ed è una normativa bilanciata, chiara, comune alle parti e facilmente reperibile.

Non è del tutto chiaro, invece, se Hong Kong e Macao debbano essere considerati Stati contraenti dopo il trasferimento di sovranità alla Cina: è consigliabile, quindi, quando si contratta con aziende con sede in tali territori, prevedere espressamente l’applicazione della CISG (“opt in”).

Escludere l’applicazione della CISG ai contratti di vendita è un errore abbastanza frequente, basato sulla convinzione che la legge italiana offra un maggior grado di tutela al venditore: ciò non è vero (anche perchè la CISG può essere derogata da patti tra le parti) e comporta complicazioni non necessarie.

Quanto alla forma e al contenuto del contratto di vendita o delle condizioni generali di vendita, anche questi contratti è bene che siano redatti nelle due lingue: le principali clausole riguardano le modalità di invio e accettazione degli ordini, i termini di pagamento e consegna, le modalità e i termini di denuncia dei vizi e la loro conseguenza, eventuali limitazioni di responsabilità del venditore, la durata e il contenuto della garanzia di buon funzionamento.

Le trattative contrattuali con clienti e distributori in Cina

La prima accortezza da osservare nel caso in cui il potenziale distributore non sia una società già nota al produttore è verificare la bontà delle informazioni commerciali ricevute.

Per procedere in tal senso è necessario richiedere copia della business license della società (l’equivalente della visura camerale italiana) e accedere poi al portale della State Administration of Industry and Commerce (SAIC), nel quale si possono verificare i principali dati societari: denominazione, oggetto sociale, capitale registrato, sede, compagine dei soci.

E’ consigliabile anche verificare le referenze commerciali del distributore, specie se ha già lavorato con società straniere, e chiedere una presentazione con il piano di sviluppo del mercato e gli obiettivi che intende raggiungere.

L’ultima raccomandazione è quella di essere molto cauti nel caso di ricezione di candidature spontanee per l’acquisto o la distribuzione dei prodotti in Cina: queste manifestazioni di interesse, che spesso giungono attraverso il sito web della società italiana, possono nascondere piccole o grandi truffe: ne parlo in maniera diffusa in questo post su Legalmondo.

Negoziati e accordi pre-contrattuali in Cina: Memorandum of Understanding e Non Disclosure Agreement (NDA)

Il negoziato con una controparte cinese è generalmente difficile, per una serie di fattori, tra i quali i principali sono le differenze linguistiche, culturali e nella modalità di fare affari.

Un consiglio per svolgere le trattative nel modo più ordinato, sicuro ed efficace possibile è quello di utilizzare alcuni strumenti contrattuali che sono molto utili.

Il primo è il Non Disclosure Agreement (NDA) o Accordo di riservatezza, che è bene utilizzare nel caso in cui si condividano informazioni riservate, di natura tecnica o commerciale: è importante che questo accordo venga redatto in modo che possa essere valido in Cina e se ne possa ottenere il rispetto in caso di violazioni da parte del potenziale partner cinese: ne parlo in maniera approfondita in questo post su Legalmondo.

Il secondo accordo è il Memorandum of Understanding (MoU) o Letter of Intent (LoI), che è una road map del negoziato nella quale le parti condividono gli obiettivi della trattativa, la durata dei negoziati, l’eventuale obbligo a negoziare in esclusiva e in modo riservato, i punti salienti dei futuri accordi, che si impegnano a negoziare in buona fede, la modalità di risoluzione delle eventuali controversie.

Il MoU può anche prevedere diverse fasi del progetto commerciale, stabilendo obiettivi e tempistiche e condizioni al raggiungimento delle quali le parti concordano di negoziare altri step del rapporto, come la costituzione di una Joint Venture con il distributore cinese o l’inizio della produzione in Cina di certi componenti del prodotto.

Per chi fosse interessato ad approfondire il tema dei negoziati contrattuali e sull’utilità del MoU rimando a questo post su Legalmondo.

Accordi di distribuzione esclusiva in Cina

Esclusiva o non esclusiva a favore del distributore?

Durante le trattative contrattuali questo è spesso il principale punto di discussione.

Il distributore generalmente insiste per ottenere il diritto esclusivo di promozione e vendita su tutto il territorio cinese, mentre il produttore vuole evitare la concentrazione di tutte le vendite in un solo soggetto, specie se si tratta di un nuovo rapporto contrattuale e vi è incertezza sulle reali capacità commerciali del distributore.

Bisogna tener presente, a questo proposito, che la Cina è un paese di dimensioni continentali e le infrastrutture in molte zone sono ancora limitate: è quindi consigliabile, quantomeno in una prima fase, limitare l’esclusiva geografica a una o più province e prevedere, eventualmente, che il territorio concesso in esclusiva possa essere esteso nel caso in cui il distributore raggiunga determinati obiettivi commerciali che le parti hanno concordato.

Nel caso in cui l’esclusiva venga concessa, un’altra buona pratica è quella di prevedere dei target (“Minimum Turnover”), cioè stabilire degli obiettivi commerciali minimi da raggiungere in un certo periodo di tempo, con l’accordo espresso che in caso di mancato raggiungimento di questi obiettivi il produttore abbia facoltà di revocare l’esclusiva o terminare il contratto.

I patti sui minimi di fatturato, specie in relazione ad anni futuri, e le conseguenze della loro violazione sono clausole delicate, che vanno strutturate e gestite con attenzione: per chi fosse interessato ad approfondire questo argomento rimando a questo articolo su Legalmondo.

Infine, anche se Hong Kong e Macao sono sotto la sovranità cinese, è consigliabile prevedere espressamente se il contratto concede al distributore il diritto di vendere i prodotti anche in questi territori.

Il Patto di Non Concorrenza in un contratto di distribuzione in Cina

Un’altra clausola importante in un accordo di distribuzione in Cina riguarda la non concorrenza, specialmente in quei casi in cui il distributore già rappresenta e vende prodotti simili a quelli del produttore.

È consigliabile allegare al contratto una lista di prodotti di altre aziende che sono ammessi alla vendita da parte del distributore e chiarire quali sono i prodotti che il distributore non può vendere, con espressa previsione che qualsiasi cambiamento debba essere concordato per iscritto.

Nel caso di gruppi societari la previsione va estesa anche alle società controllate facenti parte del gruppo del distributore.

Questa è una disposizione chiave per l’inizio e la continuazione di un rapporto commerciale chiaro e corretto, motivo per il quale è necessario anche prevedere che il produttore sia autorizzato ad accedere alla contabilità del distributore e ad ispezionarne i magazzini e stabilire il diritto di risolvere l’accordo in caso di violazione del patto di non concorrenza da parte del distributore o di soggetti ad esso riconducibili.

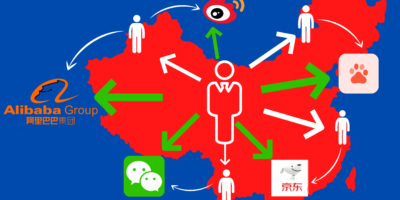

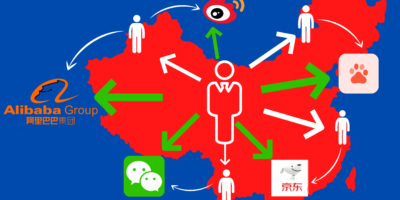

La Distribuzione Omnichannel in Cina

Le vendite su Internet in Cina sono cresciute esponenzialmente negli ultimi venti anni: la Cina è oggi di gran lunga il più grande mercato per l’e-commerce e le vendite digitali giocano un ruolo importante anche nelle transazioni B2B.

Fino a qualche anno fa un contratto di distribuzione poteva essere strutturato in modo abbastanza semplice, cioè con la nomina da parte del produttore di uno o più distributori, responsabili dell’import dei prodotti in Cina e della loro vendita ai clienti finali in determinate aree geografiche.

Schematicamente, il quadro di un rapporto di distribuzione commerciale “tradizionale” può essere dunque raffigurato come segue

Oggi non si può non tenere in considerazione l’esistenza dei canali digitali, sui quali possono promuovere le vendite diversi soggetti, anche estranei alla rete distributiva.

Ci sono molti modi di vendere i prodotti tramite il commercio elettronico in Cina (Marketplace on-shore e off-shore, siti di e-commerce transfrontalieri e on-shore, social network) e il sistema, per essere efficace e per evitare conflitti tra i diversi attori del sistema di distribuzione, deve essere senza soluzione di continuità online/offline.

La possibilità di vendere tramite piattaforme di e-commerce può essere esclusa in un accordo di distribuzione, ma i prodotti spesso finiscono comunque in vendita sui marketplace: meglio focalizzare l’attenzione, quindi, sulla costruzione di un sistema di distribuzione equilibrato e ben integrato, dove ai distributori vengono assegnati specifici canali di vendita online e/o offline e il produttore abbia modo di monitorare il funzionamento del sistema di distribuzione e il rispetto degli accordi.

Nella stesura di un accordo di distribuzione è importante che gli obblighi di promozione, i budget, gli investimenti, le attività di sviluppo commerciale e la gestione dei social media cinesi siano coerenti con la strategia omnichannel complessiva e siano coordinati tra i diversi attori.

Diritto di uso e protezione del marchio negli accordi di distribuzione in Cina

Il diritto del distributore di usare i marchi del produttore in Cina è bene che sia disciplinato in modo specifico, indicando quali siano gli usi autorizzati dei marchi e con l’obbligo di cessare l’utilizzo al termine dell’accordo.

Bisogna tener presente che la contraffazione è ancora oggi un grosso problema in Cina: prima di entrare nel mercato cinese è fondamentale assicurarsi che tutti i marchi siano registrati in Cina (maggiori informazioni su questo argomento in questo articolo su Legalmondo) ed è importante che l’accordo vieti espressamente la registrazione dei marchi, o di marchi simili (anche in caratteri cinesi) da parte del distributore, di suoi amministratori e dipendenti e delle sue aziende controllate o associate.

Licenza di marchio, flagship stores e Franchising in Cina

Può accadere che l’accordo di distribuzione commerciale preveda il diritto del distributore di aprire punti vendita (mono brand, flagship stores, corner, etc.) utilizzando l’insegna, il marchio e ed altri elementi distintivi del brand del produttore.

Questi accordi sono abbastanza frequenti, ad esempio, nel settore della moda: l’attenzione, in questi casi, deve essere posta sulle modalità di gestione del marchio e degli altri elementi di proprietà del produttore, che spesso sono disciplinate in un separato accordo di licenza.

Se si concludo più accordi, come distribuzione e licenza di marchio o licenza di apertura di punti vendita, è importante che le previsioni dei contratti siano coerenti e collegate: ad esempio un inadempimento che comporti la risoluzione di un accordo deve essere menzionato tra gli eventi che danno diritto a risolvere anche il contratto collegato, etc.

Particolare attenzione, inoltre, va prestata alla distinzione tra contratto di distribuzione / licenza di marchio e Franchising: mentre i primi, come dicevo inizialmente, sono contratti atipici, che trovano la loro regolamentazione principalmente negli accordi tra le parti, il Franchising è regolato da una legge speciale (The Commercial Franchise Administration Regulation (商业特许经营管理条例, 2007) e da alcune normative di dettaglio che disciplinano i presupposti per lo sviluppo di un sistema di franchising in Cina (il principale è l’esistenza di almeno due esercizi in franchising per un anno), la necessità di depositare e mantenere aggiornato il contratto (in lingua cinese), il franchising manual, il marketing plan e una serie di documenti di supporto.

La normativa sul Franchising stabilisce anche le obbligazioni delle parti durante i negoziati e nel corso del rapporto commerciale, tra le quali il dovere di mettere a disposizione del potenziale franchisee informazioni dettagliate sul progetto di franchising almeno 30 giorni prima della conclusione dell’accordo e la durata minima del contratto (3 anni, derogabili con l’accordo espresso del franchisee).

E’ necessario, per questo motivo, esaminare attentamente se l’accordo commerciale possa essere qualificato come un contratto di distribuzione con licenza di marchio e di apertura di punti vendita, oppure se rientri nel campo del franchising perchè, in quest’ultimo caso, l’inosservanza della normativa speciale può portare sanzioni amministrative e anche dare diritto al franchisee di risolvere il contratto.

Durata e cessazione di un contratto di distribuzione in Cina

I contratti di distribuzione possono essere a tempo determinato o a tempo indeterminato ed è possibile stabilire un rinnovo automatico nel caso in cui il contratto continui ad essere eseguito dopo il termine iniziale.

La legge non prevede un termine minimo per il recesso: è consigliabile, comunque, concordare un ragionevole preavviso prima della disdetta (generalmente 6 mesi, ma è preferibile un periodo più lungo in caso di relazioni in corso da diversi anni).

Il periodo di preavviso di solito è il momento in cui è più probabile che tra le parti insorgano controversie: nella maggior parte dei casi accade che il distributore aumenti l’esposizione finanziaria o il volume degli ordini e che il produttore non sia d’accordo nel fornire i prodotti, perchè teme insoluti al termine del contratto, o perchè vuole evitare che il distributore, dopo la cessazione del contratto, sia in possesso di uno stock di prodotti troppo grande.

È opportuno, per questi motivi, prevedere nell’accordo regole speciali applicabili dopo la comunicazione dell’intenzione di una parte di recedere.

Per esempio, il contratto può stabilire termini di pagamento diversi durante il periodo di preavviso, la consegna di una garanzia bancaria a copertura degli ordinativi durante il periodo, un tetto massimo di valore per gli ordini del distributore, o il diritto di esigere immediatamente il pagamento di tutte le fatture ancora pendenti al termine del periodo di preavviso.

Come gestire lo stock di prodotti dopo la fine di un contratto di distribuzione

Il fatto che il vecchio distributore continui a vendere i prodotti dopo la fine del contratto può essere problematico per il produttore e/o per il nuovo distributore cinese, ad esempio perché il distributore disdettato può vendere lo stock a prezzi scontati o con modalità che danneggiano l’immagine e la reputazione del marchio.

Le clausole che stabiliscono il diritto (non l’obbligo) del produttore di riacquistare lo stock esistente al termine del contratto, a prezzi predeterminati, sono valide in Cina e rappresentano una buona opzione per evitare futuri conflitti di interesse all’interno della rete commerciale.

Quale legge si applica ad un Contratto di distribuzione in Cina

Le parti sono libere di applicare una legge straniera al contratto tra un produttore straniero e un distributore cinese: tuttavia, la scelta della legge deve essere coerente con il meccanismo di risoluzione delle controversie.

Se il contratto viene eseguito in Cina, è consigliabile prevedere che le leggi della Repubblica Popolare Cinese si applichino all’accordo e stabilire che qualsiasi controversia relativa al contratto sia decisa da un tribunale cinese o da un’istituzione arbitrale cinese.

Va ricordato che Hong Kong ha un sistema amministrativo e giudiziario autonomo rispetto a quello della Repubblica Popolare Cinese: ad un accordo di distribuzione che debba eseguirsi ad Hong Kong, per i motivi sopra menzionati, è opportuno quindi che si applichi la legge di Hong Kong (la common law, sistema molto diverso della Cina continentale, che è di civil law) e si preveda un meccanismo di risoluzione delle controversie coerente: ne parlo al punto successivo.

Le clausole di risoluzione delle controversie nei contratti di distribuzione in Cina

Le parti di un accordo di distribuzione sono libere di determinare se vogliono che qualsiasi controversia sia decisa da un giudice cinese o straniero, o da un arbitrato con sede in Cina o all’estero.

Questa è una clausola molto importante di qualsiasi contratto sino-straniero, e dei contratti internazionali in generale.

La scelta del giudice italiano, spesso presente in questi contratti, è generalmente una decisione sbagliata: nonostante esista un accordo per il riconoscimento delle decisioni giudiziarie tra Italia e Cina, infatti, il processo di riconoscimento ed esecuzione di una sentenza straniera in Cina è lungo, costoso e complicato.

Inoltre, la previsione di un foro straniero non è una soluzione efficace in tutti qui casi in cui il contratto viene eseguito in Cina e le parti hanno interesse a ottenere una decisione rapida, che sia immediatamente esecutiva in Cina, in alcuni casi anche misure provvisorie urgenti per rimediare situazioni di grave inadempimento contrattuale (come un ordine di inibizione della vendita di prodotti falsi). Tutto ciò non è possibile se è necessario rivolgersi ad un giudice italiano, attendere i tempi lunghi della giustizia nostrana e poi procedere al riconoscimento della sentenza in Cina, processo che può richiedere tempi molto lunghi.

Per chi fosse interessato ad un approfondimento sul tema della scelta tra Giudice italiano e giudice straniero rimando a questo post su Legalmondo.

Per gli accordi di distribuzione tra Italia e Cina è consigliabile considerare la previsione di una clausola arbitrale, gestita da una delle principali camere di arbitrato in Cina o a Hong Kong: le più importanti sono è la China International Economic and Trade Arbitration Commission (CIETAC) in Cina e l’Hong Kong International Arbitration Centre.

Un’altra opzione che può essere considerata è la mediazione: si tratta di una procedura volontaria, che può essere esperita prima o durante una causa o un arbitrato, che ha la finalità di aiutare le parti a raggiungere un accordo bonario, evitando (o chiudendo) un contenzioso.

I vantaggi della mediazione sono molteplici: la possibilità di trovare un accordo che soddisfi gli interessi delle parti, riservatezza e rapidità della procedura, costi contenuti: tra Italia e Cina l’organismo al quale ci si può rivolgere è il ICBMC, costituito dalla Camera Arbitrale di Milano e il Centro di Mediazione del CCPIT di Pechino.

Under French Law, franchisors and distributors are subject to two kinds of pre-contractual information obligations: each party has to spontaneously inform his future partner of any information which he knows is decisive for his consent. In addition, for certain contracts – i.e franchise agreement – there is a duty to disclose a limited amount of information in a document. These pre-contractual obligations are mandatory. Thus these two obligations apply simultaneously to the franchisor, distributor or dealer when negotiating a contract with a partner.

General duty of disclosure for all contractors

What is the scope of this pre-contractual information?

This obligation is imposed on all co-contractors, to any kind of contract. Indeed, article 1112-1 of the Civil Code states that:

(§. 1) The party who knows information of decisive importance for the consent of the other party must inform the other party if the latter legitimately ignores this information or trusts its co-contractor.

(§. 3) Of decisive importance is the information that is directly and necessarily related to the content of the contract or the quality of the parties. »

This obligation applies to all contracting parties for any type of contract.

Who must prove the compliance with such provision ?

The burden of proof rests on the person who claims that the information was due to him. He must then prove (i) that the other party owed him the information but (ii) did not provide it (Article 1112-1 (§. 4) of the Civil Code)

Special duty of disclosure for franchise and distribution agreements

Which contracts are subject to this special rule?

French law requires (art. L.330-3 French Commercial Code) communication of a pre-contractual information document (in French “DIP”) and the draft contract, by any person:

- which grants another person the right to use a trade mark, trade name or sign,

- while requiring an exclusive or quasi-exclusive commitment for the exercise of its activity (e.g. exclusive purchase obligation).

Concretely, DIP must be provided, for example, to the franchisee, distributor, dealer or licensee of a brand, by its franchisor, supplier or licensor as soon as the two above conditions are met.

When the DIP must be provided?

DIP and draft contract must be provided at least 20 days before signing the contract, and, where applicable, before the payment of the sum required to be paid prior to the signature of the contract (for a reservation).

What information must be disclosed in the DIP?

Article R. 330-1 of the French Commercial Code requires that DIP mentions the following information (non-detailed list) concerning:

- Franchisor (identity and experience of the managers, career path, etc.);

- Franchisor’s business (in particular creation date, head office, bank accounts, historical of the development of the business, annual accounts, etc.);

- Operating network (members list with indication of signing date of contracts, establishments list offering the same products/services in the area of the planned activity, number of members having ceased to be part of the network during the year preceding the issue of the DIP with indication of the reasons for leaving, etc.);

- Trademark licensed (date of registration, ownership and use);

- General state of the market (about products or services covered by the contract)and local state of the market (about the planned area) and information relating to factors of competition and development perspective;

- Essential element of the draft contract and at least: its duration, contract renewal conditions, termination and assignment conditions and scope of exclusivities;

- Financial obligations weighing in on contracting party: nature and amount of the expenses and investments that will have to be incurred before starting operations (up-front entry fee, installation costs, etc.).

How to prove the disclosure of information?

The burden of proof for the delivery of the DIP rests on the debtor of this obligation: the franchisor (Cass. Com., 7 July 2004, n°02-15.950). The ideal for the franchisor is to have the franchisee sign and date his DIP on the day it is delivered and to keep the proof thereof.

The clause of contract indicating that the franchisee acknowledges having received a complete DIP does not provide proof of the delivery of a complete DIP (Cass. com, 10 January 2018, n° 15-25.287).

Sanction for breach of pre-contractual information duties

Criminal sanction

Failing to comply with the obligations relating to the DIP, franchisor or supplier can be sentenced to a criminal fine of up to 1,500 euros and up to 3,000 euros in the event of a repeat offence, the fine being multiplied by five for legal entities (article R.330-2 French commercial Code).

Cancellation of the contract for deceit

The contract may be declared null and void in case of breach of either article 1112-1 or article L. 330-3. In both cases, failure to comply with the obligation to provide information is sanctioned if the applicant demonstrates that his or her consent has been vitiated by error, deceit or violence. Where applicable, the parties must return to the state they were in before the contract.

Regarding deceit, Courts strictly assess its two conditions which are:

- (a material element) the existence of a lie or deceptive reticence (article 1137 French Civil Code);

- And (an intentional element) the intention to deceive his co-contractor (article 1130 French Civil Code).

Damages

Although the claims for contract cancellation are subject to very strict conditions, it remains that franchisees/distributors may alternatively obtain damages on the basis of tort liability for non-compliance with the pre-contractual information obligation, subject to proof of fault (incomplete or incorrect information), damage (loss of chance of not contracting or contracting on more advantageous terms) and the causal link between the two.

French case law

Franchisee/distributor must demonstrate that he would not have actually entered into the contract if he had had the missing or correct information

Courts reject motion for cancellation of a franchise contract when the franchisee cannot prove that this deceit would have misled its consent or that it would not have entered into the contract if it had had such information (for instance: Versailles Court of Appeal, December 3, 2020, no. 19/01184).

The significant experience of the franchisee/distributor greatly mitigates the possible existence of a defect in consent.

In a ruling of January 20, 2021 (no. 19/03382) the Paris Court of Appeal rejected an application for cancellation of a franchise contract where the franchisor had submitted a DIP manifestly and deliberately deficient and an overly optimistic turnover forecast.

Thus, while the presentation of the national market was not updated and too vague and that of the local market was just missing, the Court rejected the legal qualification of the franchisee’s error or the franchisor’s willful misrepresentation, because the franchisee “had significant experience” for several years in the same sector (See another example for a Master franchisee)

Similarly, the Court reminds that “An error concerning the profitability of the concept of a franchise cannot lead to the nullity of the contract for lack of consent of the franchisee if it does not result from data established and communicated by the franchisor“, it does not accept the error resulting from the communication by the franchisor of a very optimistic turnover forecast tripling in three years. Indeed, according to the Court, “the franchisee’s knowledge of the local market was likely to enable it to put the franchisor’s exaggerations into perspective, at least in part. The franchisee was well aware that the forecast document provided by the franchisor had no contractual value and did not commit the franchisor to the announced results. It was in fact the franchisee’s responsibility to conduct its own market research, so that if the franchisee misunderstood the profitability of the operation at the business level, this error was not caused by information prepared and communicated by the franchisor“.

The path is therefore narrow for the franchisee: he cannot invoke error concerning profitability when it is him who draws up his plan, and even when this plan is drawn up by the franchisor or based on information drawn up and transmitted by the franchisor, the experience of the franchisee who knew the local market may exonerate the franchisor.

Takeaways

- The information required by the DIP must be fully completed and updated ;

- The information not required by the DIP but communicated by the franchisor must be carefully selected and sincere;

- Franchisee must be given the opportunity to request additional information from the franchisor;

- Franchisee’s experience in the economic sector enables the franchisor to considerably limit its exposure to the risk of contract cancellation due to a defect in the franchisee’s consent;

- Franchisor must keep the proof of the actual disclosure of pre-contractual information (whether mandatory or not).

Wine Market in Mexico 2020-2021

The wine market in Mexico has shown an annual growth of approximately 8% during the past 5 years.

Importations have increased during the past 10 years, increasing its value in 88%.

Mexico has the second highest consumption growth rate worldwide according to the International Organization of Vine and Wine (OIV).

Current Trends in Mexico

Mexican wines accounted for 29% of Mexico’s consumption, while the remaining 71% corresponds to imported wines.

Wine consumption is primarily concentrated in 3 cities, Mexico City, Monterrey, and Guadalajara, with a potential increase in touristic locations.

Due to the health contingency generated as a result of the COVID19, on-line sales of the various supermarkets have increased in 300% during 2020.

Digitalization of processes represents a huge potential in terms of sales’ increase, and are expected to grow in a 40% yearly.

Consumers in Mexico are under 45 years old, having a pretty good balance in terms of gender (55% male and 45 female).

Types of wine consumed (71% red, 11% white, 9% sparkling, and 9% rose and others).

Comparison of wine consumption per capita

Following we share the following available information to illustrate differences between specific countries on current wine consumption per capita.

| Country | Consumption per capita |

| France | 49.5 lts |

| Italy | 43.0 lts |

| Austria | 29.4 lts |

| Spain | 27.8 lts |

| United States | 10.14 lts |

| China | 1.7 lts |

| Brazil | 1.6 lts |

| Mexico | 1.34 lts |

For more information you can visit our country guide on wine distribution in Mexico and watch the following video

Summary

At the end of the agency and distribution contracts, the main source of conflict is the goodwill (clientele) compensation. The Spanish Law of the Agency Contract —like the Directive on Commercial Agents— provides that when the contract is terminated, the agent will be entitled, if certain conditions are met, to compensation. In Spain, by analogy (although with qualifications and nuances), this compensation can also be claimed in distribution contracts.

For the Clientele compensation to be recognized, it is necessary that the agent (or the distributor: see this post to know more) have contributed new clients or significantly increased operations with pre-existing ones, that their activity can continue to produce substantial benefits to the principal and that it is equitable. All this will condition the recognition of the right to compensation and its amount.

These expressions (new customers, significant increase, can produce, substantial advantages, equitable) are difficult to define beforehand, so, to be successful, it is recommended that claims in courts are supported, case by case, on expert reports, supervised by a lawyer.

There is, at least in Spain, a tendency to directly claim the maximum that the norm provides (one year of remuneration calculated as the average of the previous five) without going into further analysis. But if this is done, there is a risk that a judge will reject the petition as unfounded.

Therefore, and based on our experience, I find it convenient to provide guidance on how to better substantiate the claim for this compensation and its amount.

The agent / distributor, the expert and the attorney should consider the following:

Check what the agent’s contribution has been

If there were customers before the contract began and what volume of sales was made with them. To recognize this compensation, it is necessary that the agent has increased the number of clients or operations with pre-existing ones.

Analyse the importance of these clients when it comes to continuing to provide benefits to the principal

Their recurrence, their loyalty (to the principal and not to the agent), the migration rate (how many of them will remain with the principal at the conclusion of the contract, or with the agent). Indeed, it will be difficult to speak about “clientele” if there have only been sporadic, occasional, non-recurring customers (or few) or who will continue to remain loyal to the agent and not to the principal.

How does the agent operate at the end of the contract

Can he compete with the principal or are there restrictions in the contract? If the agent can continue to serve the same clients, but for a different principal, the compensation could be very much discussed.

Is the compensation fair?

Examine how the agent has acted in the past: if he has fulfilled his obligations, his work when introducing the products or opening the market, the possible evolution of such products or services in the future, etc.

Will the agent lose commissions?

Here we must examine whether he had exclusivity; his greater or lesser facility to get a new contract (for instance, due to his age, the economic crisis, the type of products, etc.) or with a new source of income, the evolution of sales in recent years (those considered for compensation), etc.

What is the legal maximum that cannot be exceeded?

The annual average of the amount received during the contract period (or 5 years if it lasted longer). This will include not just commissions, but any fixed amounts, bonuses, prizes, etc. or margins in the case of distributors.

And, finally, it is convenient to include all the documents analysed in the expert’s report

If this is not done and they are only mentioned, it could result in them not being considered by a judge.

Check out the Practical Guide on International Agency Agremeents

To read more about the main features of a contract of agency in Spain, go to our Guide.

Resale prices maintenance on the internet is unlawful while ban on resale on third-party platforms seems to be a new lawful option

In a nutshell

On December 3, 2020 the French Competition Authority (the FCA) :

- reiterated clearly the illegality of behavior aimed at imposing resale prices, especially in e-commerce and then condemned Dammann Frères, a French manufacturer of premium teas, to a € 226,000 fine for imposing minimum online resale prices maintenance on its distributors

- extended the right of ban on resale on third-party platforms from selective distribution of luxury products to quite common commercial relations, and then rejected the alleged illegality of this ban.

Between “recommended” and “imposed” resale prices: a dangerous game to play

Article L 442-6 of French Commercial Code prohibits “imposing, directly or indirectly, a minimum character at the resale price of a good, at the price of a service or at a commercial margin”. The FCA has ruled that, under the pretext of communicating recommended prices to its distributors, Dammann Frères has in fact imposed resale prices on them, failure to comply with these prices being punishable by retaliations (removal or reduction of the amount of discounts granted to them, delay in deliveries, removal of their contact details from the list of distributors presented on its website, disruption of supply, or even termination of commercial relations).

The supplier justified – vainly – this practice by its will to preserve the image and the positioning of its products but above all to avoid excessive price differences between resales by distributors on the internet and those carried out by network stores (where dealers had more latitude in setting prices).

The restriction of competition resulting from resale price maintenance can be obvious when contractual stipulations directly fix the price; but it can be deduced from a set of indices which is characterized according to a method strictly applied by the FCA :

- the supplier communicates its (recommended) resale prices to distributors,

- the latter apply them significantly and,

- a “price policing” system is put in place to prevent the price agreement from being questioned by deviant distributors. This mechanism results in price monitoring by the supplier (or even by other distributors, etc.),

- this leads to pressure, or even retaliation, to force distributors to align their prices upwards, such as delivery delays, supply disruptions, removal of discounts, etc.

There is a fine line between a price surveillance mechanism and a price constraint mechanism. This legal insecurity has been criticized and the European Commission could provide, on the occasion of the upcoming reform of the European block exemption regulation on vertical restraints, additional advice on the circumstances in which recommended resale prices should be qualified as imposed resale prices. The reform expected in 2022 could even go further by highlighting the pro-competitive effects of resale price maintenance.

Ban on resale on third-party platforms: a serious option to consider

With regard to the ban on the resale of its products on third-party platforms, openly imposed by Dammann Frères, the FCA took a rather liberal and innovative approach by applying the rules of the Coty case law (ruling of 6 12 2017, Coty Germany GmbH, C 230/16) to decide ultimately that there is no need to prosecute and therefore to fine. If this approach is confirmed later on by French courts, it will have a considerable impact on suppliers ‘policy who seek to control and restrict the terms of resale of their products on third-party platforms such as Amazon or e-Bay.

In this case, the FCA noted that the tea manufacturer’s market share was less than 30% and that this restriction did not constitute a hardcore restriction. Indeed, the FCA noted that this practice (i) did not prohibit distributors from selling products online nor from marketing themselves through third party websites (advertising and use of search engines) and (ii) did not constitute a restriction on the number of distributors, as the prosecution file did not evidence the number of customers of these platforms amongst the group of online buyers.

The FCA’s decision is therefore extends the Coty case law according to which the supplier of a selective distribution network for luxury products can prohibit the resale of its products on third-party platforms in order to preserve the image of its products (see our comments Here).

The FCA had already extended the Coty case law to technical products in a decision of 24 October 2018 (n ° 18-D-23), concerning the practices of the company Stihl, leader in mechanized garden equipment (mainly confirmed on appeal, Paris court of appeal 17 10 19), where the FCA, in a premonitory manner, stated: “it is important to specify that the analysis carried out by the Court of justice in the Coty ruling for the online marketing of luxury products seems likely to be extended to other types of products ”(see our comments Here).

The FCA is now going even further because, even though Dammann Frères teas are “high-end” positioned, they are neither luxury products nor even distributed through a selective distribution network.

Key takeaway

As part of its relations with its distributors, the supplier must ensure:

- not to stipulate any express minimum resale price clause;

- not to implement a system, nor tolerate practices, of commercial retaliation against distributors deviating from the minimum “recommended” prices (or even threaten them to do so);

- not to prohibit them from selling the products online or from advertising online;

- carefully examine the possibility of prohibiting them from reselling its products on third-party platforms.

Scrivi a Christophe

Il contratto di distribuzione commerciale in Cina

8 Settembre 2021

-

Cina

- Contratti

- Commercio internazionale

- Distribuzione

- Marchi e brevetti

La legge antispreco detta « Anti-gaspillage pour une économie circulaire » AGEC n°2020-105 è stata promulgata il 10.02.2020 ed è entrata in vigore il 1.08.2021, nata con l’obiettivo di cambiare profondamente il sistema attuale da un’economia lineare (produrre, consumare, smaltire) ad una economia circolare.

Cosa prevede la normativa:

- introduzione del principio «chi inquina paga»;

- un migliore sistema di informazione del consumatore.

La legge è composta da 130 articoli delimitata in 5 aree principali di intervento:

- abbandonare la plastica mono-uso;

- informare meglio i consumatori;

- lotta allo spreco e al riutilizzo solidale;

- agire contro l’obsolescenza programmata;

- miglioramento della produzione

Lotta al greenwashing

Inoltre, la legge protegge il consumatore dell’effeto greenwashing vietando l’uso delle parole “biodegradabile”, “ecologico” o qualsiasi altra indicazione simile per qualsiasi prodotto o imballaggio.

Cosa cambia

Dal 1° gennaio 2022, tutti “metteurs sur le marché” cioè quelli che fabbricano o fanno fabbricare, quelli che importano o introducono sul territorio nazionale e che non hanno un proprio sistema di riciclaggio approvato dal governo devono secondo il tipo di prodotto venduto :

- aderire ad un eco-organismo (ce ne sono per ciascun tipologia di prodotto),

- dichiarare il volume di vendita e pagare il contributo corrispondente

- adattare l’etichetta del prodotto con le menzione obbligatorie in Francia ed il logo Triman.

Le filiere esistenti

Il logo Triman

Esistono diversi tipi di logo Triman a seconda del tipo di prodotti. Ecco alcuni esempi e scadenze

- TESSILI, BIANCHERIA E CALZATURE

Al 01.02.2023 (oppure 01.08.2023 per I prodotti fabbricati prima del 01.02.2023), il logo deve essere apposto su tutti i prodotti tessili, la biancheria per la casa e le calzature. Inoltre va apposto il logo della raccolta differenziata e vanno indicate le informazioni obbligatorie su come smaltire i rifiuti.

Le altre informazioni obbligatorie devono essere riportate in lingua francese su vari supporti come l’etichetta di composizione, temporanea, direttamente sul prodotto mediante stampa o ricamo, adesivo.

Infine, si deve aderire all’eco-organismo Re-fashion.

- MOBILI

Tutti i mobili prodotti dopo il 9.12.2022 per essere venduti in Francia devono avere il logo Triman con il corretto avviso di smistamento sul prodotto o sull’imballaggio. Gli articoli già prodotti senza il marchio possono essere venduti fino al 9.06.2023.

A partire dal momento che i distributori/ fornitori vendono direttamente sul territorio francese, devono essere iscritti all’organismo Eco-mobilier ed indicare la tassa corrispondente per ciascun mobile durante tutto il percorso di acquisto del consumatore.

- PACKAGING

Il logo è obbligatorio dal 30.11.2022 con periodo di transizione per i prodotti già immessi sul mercato francese prima di tale data, fino al 30.05.2023.

Se l’etichetta italiana corrisponde agli standard francesi, oltre ad apporre il logo Triman qui sotto, si dovrà tradurre il testo in francese.

Sanzioni

Ai sensi dell’art. L541-9-4 della legge AGEC , qualsiasi violazione degli obblighi di marcatura e di informazione comporta sanzioni pecuniarie. Tali sanzioni possono arrivare a 3.000 euro per le persone fisiche e a 15.000 euro per le persone giuridiche.

Conclusioni

Ho indicato in questo articolo sono solo esempi: gli obblighi per certi prodotti (come gli articoli sportivi) sono ancora in fase di elaborazione, ma generalmente l’iscrizione all’eco-organismo corrispondente è già obbligatoria.

E’ importante dunque, per chi esporta i propri prodotti in Francia, tenere monitorata la situazione per essere certi di adempiere alle normative, che son sempre più puntuali e stringenti.

Dopo oltre 30 anni di negoziati, gli occhi del mondo sono ora puntati sul primo accordo commerciale panafricano, entrato in vigore nel 2019: l’Area Continentale Africana di Libero Scambio (African Continental Free Trade Area – AfCFTA).

Con 55 Paesi e circa 1,3 miliardi di persone, l’Africa è il secondo continente più grande del mondo dopo l’Asia. Il potenziale del continente è enorme: più del 50 % della popolazione africana ha meno di 20 anni e la crescita demografica è la più rapida al mondo. Entro il 2050, si stima che un neonato su quattro sarà africano. Inoltre, il continente è ricco di terreni fertili e di materie prime.

Per gli investitori occidentali, negli ultimi anni l’Africa è diventata molto più importante. È emersa così una notevole quantità di scambi internazionali, anche grazie all’iniziativa “Compact with Africa”, nota anche come “Piano Marshall con l’Africa”, adottata nel 2017 dai Paesi del G20. L’obiettivo è sviluppare la cooperazione economica dell’Africa con i Paesi del G20 attraverso l’aumento degli investimenti privati.

Il commercio intra-africano, invece, è stato finora stagnante: tariffe elevate, barriere non tariffarie (non-tariff barriers – NTBs), infrastrutture deboli, corruzione, burocrazia pesante e mancanza di trasparenza e coerenza nei regolamenti hanno impedito alle esportazioni interregionali di crescere e recentemente hanno rappresentato solo il 17 % del commercio intra-africano e solo lo 0,36 % del commercio mondiale. Per questo motivo, l’Unione Africana (UA) ha da tempo messo in agenda la creazione di un’area commerciale comune.

Cosa c’è dietro l’AfCFTA?

La creazione di un’area commerciale panafricana è stata preceduta da decenni di negoziati che hanno infine portato all’entrata in vigore dell’AfCFTA il 30 maggio 2019.

L’AfCFTA è un’area di libero scambio istituita dai suoi membri che copre l’intero continente africano (con l’eccezione dell’Eritrea), rendendola la più grande area di libero scambio al mondo dopo l’Organizzazione Mondiale del Commercio (OMC) in termini di numero di Stati membri.

L’organizzazione del mercato comune è stata oggetto di diversi negoziati individuali, condotti durante le fasi I e II.

La fase I comprende i negoziati su tre protocolli ed è quasi conclusa.

Il Protocollo sugli scambi di merci

Il Protocollo prevede l’eliminazione del 90% di tutte le tariffe intra-africane in tutte le categorie di prodotti entro cinque anni dalla sua entrata in vigore. Di questi, fino al 7 % dei prodotti può essere considerato sensibile e ricevere un periodo di dieci anni per l’eliminazione delle tariffe. Per i Paesi meno sviluppati (Least Developed Countries – LDCs), il periodo di preparazione è esteso da cinque a dieci anni e per i prodotti sensibili da dieci a tredici anni, a condizione che ne dimostrino la necessità. Il restante 3 % dei dazi è completamente escluso dallo smantellamento tariffario.

Il presupposto per lo smantellamento delle tariffe è una chiara delimitazione delle regole di origine. Altrimenti, le importazioni da Paesi terzi potrebbero beneficiare dei vantaggi tariffari negoziati. È già stato raggiunto un accordo sulla maggior parte delle norme di origine.

Il Protocollo sul commercio dei servizi

Finora l’Assemblea generale dell’UA ha concordato cinque aree prioritarie (trasporti, comunicazioni, turismo, servizi finanziari e servizi alle imprese) e le linee guida per gli impegni corrispondenti. 47 Stati membri dell’UA hanno già presentato le loro offerte di impegni specifici e l’esame di 28 di essi è stato completato. Inoltre, sono ancora in corso negoziati, ad esempio sul riconoscimento delle qualifiche professionali.

Il Protocollo sulla risoluzione delle controversie

Con il Protocollo sulle regole e le procedure per la risoluzione delle controversie, l’AfCFTA crea un sistema di risoluzione delle controversie sulla falsariga dell’Intesa sulla risoluzione delle controversie dell’OMC. L’organo di risoluzione delle controversie (Dispute Settlement Body – DSB) amministra il Protocollo di risoluzione delle controversie dell’AfCFTA e istituisce un gruppo arbitrale (Adjudicating Panel – Panel) e un organo di appello (Appellate Body – AB). Il DSB è composto da un rappresentante per ogni Stato membro e interviene in caso di disaccordo tra gli Stati contraenti sull’interpretazione e/o l’applicazione dell’accordo in relazione ai loro diritti e obblighi.

Per la restante fase II, sono previsti negoziati sulla politica degli investimenti e della concorrenza, sulle questioni relative alla proprietà intellettuale, sul commercio elettronico e sulle donne e i giovani nel commercio, i cui risultati saranno incorporati in ulteriori protocolli.

L’attuazione dell’AfCFTA

In linea di principio, il commercio nell’ambito di un accordo commerciale può iniziare solo dopo la definizione definitiva del quadro giuridico. Tuttavia, nel dicembre 2020 i capi di Stato e di governo dell’UA hanno deciso che il commercio potrà iniziare con i prodotti per i quali sono stati conclusi i negoziati. In questo regime transitorio, dopo un ritardo dovuto alla pandemia, la prima transazione commerciale AfCFTA ha avuto luogo il 4 gennaio 2021 dal Ghana al Sudafrica.

Componenti dell’AfCFTA

Tutti i 55 membri dell’UA hanno partecipato ai negoziati dell’AfCFTA. Di questi, 47 appartengono ad almeno una delle Comunità Economiche Regionali (Regional Economic Communities – RECs) riconosciute che, secondo il preambolo dell’AfCFTA, continueranno a servire come elementi costitutivi dell’accordo commerciale. Di conseguenza, sono state le RECs a rappresentare i rispettivi membri nei negoziati dell’AfCFTA. L’AfCFTA prevede che le RECs mantengano i loro strumenti giuridici, le loro istituzioni e i loro meccanismi di risoluzione delle controversie.

All’interno dell’UA esistono otto comunità economiche regionali riconosciute, che si sovrappongono in alcuni Paesi e sono costituite da aree di libero scambio (Free Trade Areas – FTAs) o unioni doganali.

Nell’ambito dell’AfCFTA, le RECs hanno diverse missioni. Questi includono:

- coordinamento delle posizioni negoziali e sostegno agli Stati membri nell’attuazione dell’accordo;

- mediazione orientata alla soluzione in caso di disaccordo tra gli Stati membri;

- aiutare gli Stati membri ad armonizzare i dazi doganali e le altre norme di protezione delle frontiere;

- promuovere l’uso della procedura di notifica dell’AfCFTA per ridurre le NTBs.

Prospettive dell’AfCFTA

L’AfCFTA ha il potenziale per facilitare l’integrazione dell’Africa nell’economia globale e crea una reale opportunità di riorientare i modelli di integrazione e cooperazione internazionale.

Un accordo commerciale da solo non garantisce il successo economico. Affinché l’accordo raggiunga l’obiettivo prefissato, gli Stati membri devono avere la volontà politica di attuare le nuove norme in modo coerente e di costruire la capacità necessaria per farlo. In particolare, dovrebbero essere fondamentali l’eliminazione a breve termine delle barriere al commercio e lo sviluppo di un’infrastruttura fisica e digitale sostenibile.

Se siete interessati all’AfCFTA, potete leggere qui una versione estesa di questo articolo.

Lo sportello africano di Legalmondo

Con i nostri esperti in Algeria, Camerun, Côte d’Ivoire, Egitto, Ghana, Libia, Marocco, Senegal, Sudan, Tunisia e Malawi, supportiamo le aziende nei loro investimenti e progetti commerciali in Africa.

Possiamo anche supportare le aziende straniere nei Paesi africani in cui non siamo direttamente rappresentati da un ufficio, attraverso la nostra rete di partner locali.

Come funziona

- Organizziamo un incontro (di persona o online) con uno dei nostri esperti per capire le esigenze del cliente.

- Una volta iniziata la collaborazione, accompagniamo il cliente con un avvocato in tutte le sue questioni legali (casi singoli o assistenza legale continua).

Contattateci per saperne di più.

Summary

Political, environmental or health crises (like the Covid-19 outbreak and the attack of Ukraine by the Russian army) can cause an increase in the price of raw materials and components and generalized inflation. Both suppliers and distributors find themselves faced with problems related to the often sudden and very substantial increase in the price of their own supplies. French law lays down specific rules in that regard.

Two main situations can be distinguished: where the parties have just established a simple flow of orders and where the parties have concluded a framework agreement fixing firm prices for a fixed term.

Price increase in a business relationship

The situation is as follows: the parties have not concluded a framework agreement, each sales contract concluded (each order) is governed by the General T&Cs of the supplier; the latter has not undertaken to maintain the prices for a minimum period and applies the prices of the current tariff.

In principle, the supplier can modify its prices at any time by sending a new tariff. However, it must give written and reasonable notice in accordance with the provisions of Article L. 442-1.II of the Commercial Code, before the price increase comes into effect. Failure to respect sufficient notice, it could be accused of a sudden “partial” termination of commercial relations (and subject to damages).

A sudden termination following a price increase would be characterized when the following conditions are met:

- the commercial relationship must be established: broader concept than the simple contract, taking into account the duration but also the importance and the regularity of the exchanges between the parties;

- the price increase must be assimilated to a rupture: it is mainly the size of the price increase (+1%, 10% or 25%?) that will lead a judge to determine whether the increase constitutes a “partial” termination (in the event of a substantial modification of the relationship which is nevertheless maintained) or a total termination (if the increase is such that it involves a termination of the relationship) or if it does not constitute a termination (if the increase is minimal);

- the notice granted is insufficient by comparing the duration of the notice actually granted with that of the notice in accordance with Article L. 442-1.II, taking into account in particular the duration of the commercial relationship and the possible dependence of the victim of the termination with respect to the other party.

Article L. 442-1.II must be respected as soon as French law applies to the relation. In international business relations, to know how to deal with Article L.442-1.II and conflicts of laws and jurisdiction of competent courts, please see our previous article published on Legalmondo blog.

Price increase in a framework contract

If the parties have concluded a framework contract (such as supply, manufacturing, …) for several years and the supplier has committed to fixed prices, how, in this case, can it change these prices?

In addition to any indexation clause or renegotiation (hardship) clause which would be stipulated in the contract (and besides specific legal provisions applicable to special agreements as to their nature or economic sector), the supplier may seek to avail himself of the legal mechanism of “unforeseeability” provided for by article 1195 of the civil code.

Three prerequisites must be cumulatively met:

- an unforeseeable change in circumstances at the time of the conclusion of the contract (i.e.: the parties could not reasonably anticipate this upheaval);

- a performance of the contract that has become excessively onerous (i.e.: beyond the simple difficulty, the upheaval must cause a disproportionate imbalance);

- the absence of acceptance of these risks by the debtor of the obligation when concluding the contract.

The implementation of this mechanism must stick to the following steps: